Букмекерская контора Melbet – это легальный российский букмекер, работающий по лицензии №25 ФНС РФ, выданной 7 ноября 2012 года. Прежнее название букмекера Melbet Toto или Melbet 365. В обзоре встречается такое обозначение, чтобы показать, что Мелбет Тото и Melbet ru — одно и то же. Среди преимуществ данной компании можно выделить большое количество видов спорта и матчей в линии, объемную роспись, продуманный live-раздел с видеотрансляциями и стабильно работающую поддержку.

Так как БК Малбет сотрудничает с ЦУПИС и СРО букмекеров России, игроки данной конторы могут не переживать по поводу вывода средств. Все заявки на выплату выигрышей обрабатываются в соответствии с правилами букмекерской конторы. Ставки в интернете принимаются через официальный сайт Мелбет, а заключить парни офлайн можно в одном из отделений букмекера в нескольких городах России.

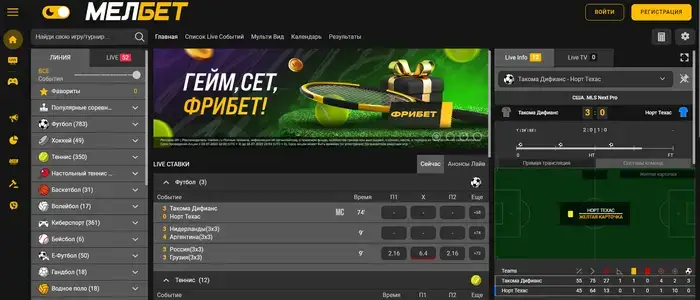

Официальный сайт Мелбет Ставки на спорт

Чтобы играть в легальной букмекерской конторе Мелбет, перейдите на официальный сайт melbet.ru. Расположение сайта в доменной зоне .ru гарантирует отсутствие проблем со входом. Вам не придется использовать зеркало или VPN, чтобы делать ставки в Мелбет. До 2020 года сайт находился по адресу melbet365.com. Домен в международной зоне .com вызывал сомнения в том, что это российская компания. К тому же, название было похоже на известную европейскую букмекерскую контору Bet365. Одной из причин ребрендинга было исключение путаницы.

Мелбет официальный сайт

Сайт букмекера Мелбет выполнен в традиционных цветах бренда – черном и желтом. Полный доступ ко всем возможностям сайта БК Мелбет открывается только после прохождения регистрации и авторизации.

С главной страницы вы можете перейти в один из следующих разделов.

- Линия – программа событий для ставок до начала матчей.

- Live – раздел ставок по ходу матчей с возможностью просмотра трансляций.

- Результаты – информация о завершенных спортивных матчах.

- Акции – действующие промо-предложения БК Мелбет.

- Киберспорт – отдельный раздел со ставками на Dota 2, Starcraft, Overwatch и другие игры.

- Приложения – ссылки для загрузки программ на Android и iOS.

В нижней части страницы есть ссылки для перехода в разделы «О нас», «Контакты», «Правила», «Платежи», «Мобильная версия», СОУТ и т.д. Лайв-чат для быстрой связи со службой поддержки расположен в правом нижнем углу страницы.

Рабочее зеркало Melbet

Зеркало Melbet понадобится вам только в том случае, если вы решили играть в одноименной нелегальной конторе. Официальный сайт офшорного букмекера находится в доменной зоне .com и блокируется российскими интернет-провайдерами. Мы можем рекомендовать играть только в легальной БК Мелбет (сайт melbet.ru). Это российский букмекер, работающий по лицензии и сотрудничающий с ЦУПИС. Делая ставки в лицензированной конторе, ваши интересы защищены. Однако это не исключает риска проигрыша ставок.

Регистрация на сайте Малбет

Для игры на реальные деньги в БК Мелбет, нужно пройти регистрацию. Чтобы создать новую учетную запись на официальном сайте, нажмите кнопку «Регистрация» и заполните регистрационную форму. Для создания аккаунта нужно указать фамилию, имя, e-mail, дату рождения, номер телефона и промокод. Промокод ESPORT24 увеличит максимум бонуса на первый депозит с 15 000 ₽ до 25 000 ₽. Участие в бонусной программе добровольное, вы можете отказаться от приветственного бонуса.

На указанный при регистрации номер мобильного почти мгновенно придет смс-сообщение с кодом для подтверждения регистрации.

Подробнее о регистрации на сайте Мелбет читайте в нашей статье.

Идентификация в ЦУПИС

Будучи членом Первого центра учета приема ставок, БК Мелбет сотрудничает с ООО РНКО «Единая касса». Это значит, что каждый игрок данной букмекерской конторы должен создать полностью верифицированный кошелек в этой системе. Если вы уже зарегистрированы на сайте Первого ЦУПИС, создавать второй аккаунт не нужно. БК Мелбет – один из немногих российских букмекеров, предлагающих пройти идентификацию полностью в онлайн-режиме. Также подтвердить личность можно в отделениях Contact и «Евросеть». Сразу после окончания идентификации вы сможете оформлять заявки на вывод выигрышей.

Дополнительно о порядке верификации в БК Мелбет читайте по ссылке.

Личный кабинет Мелбет

После авторизации на сайте букмекера вы попадаете в личный кабинет. Это удобный и функциональный инструмент для управления финансами и игровым счетом. Через личный кабинет можно пополнять счет, отслеживать текущие ставки, выводить выигрыши и устанавливать персональные настройки.

Подробную информацию о функционале личного кабинета Мелбет мы собрали в отдельной статье.

ТВ и трансляция в личном кабинете

Существенный недостаток БК Мелбет — полное отсутствие трансляций на сайте и в приложении. Если у вас есть подписка на спортивные каналы или вы присутствуете на матче лично, то вам трансляции и не нужны. Предпочитаете ставить в прематче — тем более. Однако, если у вас только букмекерское приложение, а ставить хотите в лайве, то вам этого функционала будет явно не хватать.

Результаты матчей

Раздел «Результаты» есть в верхнем горизонтальном меню на сайте БК Мелбет. Вы можете просматривать как итоги завершенных событий, так и результаты матчей в лайве. Предусмотрена возможность выбора нужного вида спорта и поиска по названию команды или спортсмена.

Как сделать ставку?

Чтобы сделать первую ставку в БК Мелбет, следуйте этой инструкции:

- Зарегистрируйтесь на сайте и пройдите идентификацию для ЦУПИС.

- Выберите нужные события в предматчевой линии Мелбет 365 или в лайв-разделе.

- Добавьте в купон ставки желаемые исходы, выберите тип ставки и укажите сумму.

Подробнее о том, как делать ставки в легальной БК Мелбет, читайте в статье.

Продажа ставки в Melbet ru

Одним из преимуществ БК Мелбет считается наличие опции кешаут. Воспользовавшись этой опцией, игрок может досрочно рассчитать ставку и забрать выигрыш. При этом выкупленная ставка может быть как с прибылью, так и без нее. Размер кешаута зависит от текущего коэффициента на поставленный исход. Если он уменьшился, то ставка будет рассчитана с прибылью. Если коэффициент увеличился, то игрок вернет меньше, чем он поставил.

Продажа ставки актуальна в трех случаях:

- если ставка не проходит, и игрок желает сохранить хотя бы часть денег;

- если ставка проходит, но игрок желает подстраховаться;

- если ставка сделана по ошибке.

Отзывы Игроков — плюсы и минусы БК

Среди комментариев действующих игроков букмекерской конторы Мелбет практически нет негативных отзывов. Чаще всего пользователи отмечают в отзывах такие преимущества букмекера, как большой выбор событий в линии, выгодные коэффициенты и быстрый вывод средств. Жалоб на задержки выплат в сети нет.

Если вы еще сомневаетесь, стоит ли играть в БК Мелбет, ознакомьтесь с подтвержденными отзывами других игроков по ссылке.

Роспись, линия и коэффициенты

Линия букмекерской конторы Мелбет считается одной из лучших на рынке русскоязычных букмекеров. Данный букмекер хорош практически во всех отношениях: виды спорта, обозреваемые турниры, количество исходов в росписи, долгосрочные рынки, лайв и т.д.

Наиболее полно выглядит футбольная линия. В разгар спортивного сезона букмекер обозревает более 100 соревнования, начиная Лигой чемпионов и заканчивая любительской лигой Австралии.

В теннисную линию попадают матчи турниров ATP, WTA, а также челленджеры и турниры для сборных – Кубок Дэвиса и Кубок Федерации.

Отлично освещаются такие виды спорта, как хоккей и баскетбол, чуть меньше событий предлагается по настольному теннису, волейболу, регби и другим видам спорта.

Линия

Всего в предматчевой линии БК Мелбет более 40 видов спорта. Среди самых необычных предложений можно выделить австралийский футбол, атлетику, снукер, гольф, гонки на лодках и флорбол. В отдельный раздел линии вынесены долгосрочные ставки, расчет которых может занимать несколько недель или даже месяцев. Маржа букмекера в предматчевой линии составляет 5-8% и зависит от вида спорта и популярности отдельного матча. На топ-события букмекер может повышать коэффициенты на несколько сотых.

Прежнее название компании MelbetToto означало, что компания имела лицензию тотализатора. Сейчас Мелбет работает как классическая букмекерская контора. Тотализатора на сайте нет, в отличии от одноимённой офшорной БК Melbet. На сайте букмекера с лицензией Кюрасао есть целых 7 видов тото.

Лайв и Прематч

В лайв-раздел букмекерской конторы Мелбет ежедневно попадает до 200 событий по разным видам спорта. Больше всего ставок приходится на футбол, а также на те виды спорта, в которых динамично меняется счет – баскетбол, теннис, настольный теннис, бадминтон и др.

Более подробный обзор лайв-сервиса БК Мелбет доступен по ссылке.

Экспресс ставки

Экспресс – это наиболее популярный вид ставок среди игроков букмекерской конторы Мелбет. Преимущество экспресса заключается в возможности объединить в одну ставку несколько исходов разных событий. Таким образом, общая сумма выигрыша по ставке-экспрессу увеличивается в разы. Чтобы составить экспресс, добавьте в купон ставки несколько исходов, и система автоматически изменит тип пари. Вам останется только указать нужную сумму ставку и согласиться с размещением купона.

Акция «Гранд Экспресс» увеличивает результирующий коэффициент в зависимости от его размера. Чем выше коэффициент, тем больше он увеличивается. Но только для тех экспрессов, где 3 или больше событий с коэффициентами от 1.5.

Больше информации о том, как сделать экспресс в БК Мелбет – по ссылке.

Мобильная версия Мелбет

Для игроков, предпочитающих делать ставки со смартфонов, разработаны мобильная версия сайта Melbet и официальное приложение. Для игры через мобильную версию не придется скачивать дополнительные программы, а приложение можно загрузить с сайта БК Мелбет абсолютно бесплатно. Среди преимуществ мобильных решений Мелбет можно выделить экономию трафика и нормальную работу даже при медленном интернете.

Читайте больше о мобильной версии в статье.

Версия для Андроид

Отдельное приложение для ОС Android доступно для загрузки прямо с сайта букмекерской конторы Мелбет. Программа подходит для всех смартфонов и планшетов с версией ОС Android 4.4 и новее. Установочный apk-файл занимает в памяти не более 50 Мб, а установленная программа до 100 Мб. Для игроков, делающих ставки через приложение, БК Мелбет регулярно проводит эксклюзивные акции.

О других преимуществах Android-версии Melbet мы рассказали отдельно.

Версия для iPhone

Приложение БК Melbet для iPhone и iPad появилось совсем недавно, но по функционалу оно ничем не уступает Android-версии. Скачать официальный iOS-клиент вы можете с App Store по ссылке на сайте букмекерской конторы.

О преимуществах мобильного приложения для iOS мы рассказали в отдельном материале по ссылке.

Пополнение счета и вывод средств

Авторизованные игроки БК Melbet могут внести депозит одним из следующих способов:

- банковские карты МИР, Visa, MasterCard – минимум 100 рублей – без комиссий – за несколько секунд;

- электронные кошельки ЦУПИС, Яндекс.Деньги, QIWI – минимум 100 рублей – без комиссий со стороны букмекера – мгновенно;

- со счета мобильного оператора МТС, Мегафон, Теле2 и Билайн – от 100 рублей – без комиссий операторов – мгновенно;

- через терминалы оплаты Элекснет и CyberPlat – от 100 рублей – без комиссий;

- с помощью онлайн-банкинга Альфа-Клик – от 100 рублей – без комиссий – мгновенно.

Для вывода выигрышей предлагается чуть меньше вариантов: банковские карты (сроки перевода до 3 дней), электронные кошельки (15 минут) и банковский перевод (15 минут). Минимальная сумма вывода всегда составляет 100 рублей, максимальная зависит от условий работы выбранной платежной системы.

Читайте больше о вводе и выводе средств в БК Мелбет по ссылке.

Служба технической поддержки

На самые распространенные вопросы о БК Мелбет мы ответим чуть ниже, а сейчас предлагаем актуальные контакты службы поддержки данной букмекерской компании:

- горячая линия +7 800 707-05-43;

- лайв-чат на сайте букмекера;

- обратная связь по e-mail [email protected].

Среднее время ожидания оператора в онлайн-чате составляет 2-3 минуты, ответа по горячей линии иногда приходится ждать до пяти минут. Регламентированное время ответа поддержки по e-mail – 24 часа, но на практике саппорт реагирует гораздо быстрее, за 3-4 часа. Важно, что поддержка Мелбет работает без перерывов, поэтому вы всегда можете рассчитывать на оперативное решение проблемы.

Подробнее о службе технической поддержки БК Melbet читайте по ссылке.

Бонусы и Акции

Игрокам БК Melbet предлагается не так много бонусов и акций, зато размер некоторых вознаграждений действительно впечатляет. Например, каждый новый игрок данной букмекерской конторы может рассчитывать на приветственный бонус до 15 000 рублей. Бонус выдается в виде фрибетов для ставок в БК Melbet. Постоянным игрокам доступен cashback-сервис.

Подробности промо-программы Melbet Toto по ссылке.

Бонус при регистрации в Мелбете

Всем новым игрокам букмекерская контора Melbet дарит до 15 000 рублей в виде фрибетов. Чтобы получить такую награду, вам нужно пройти регистрацию и идентификацию, а также внести депозит хотя бы в размере 500 рублей. Вейджер для отыгрыша бонуса при регистрации установлен на уровне х20. Условия отыгрыша жёсткие, при этом срок выполнения условий 30 дней с момента регистрации.

По промокоду ESOPRT24 максимальная сумма бонуса вырастет до 25 000 ₽. Промокод вводится при заполнении формы регистрации игрового аккаунта. Бонус надо отыграть ставками с основного счёта с вейджером 25.

О других особенностях приветственной акции Melbet читайте в отдельной статье.

Мелбет Фрибеты

Начисление бесплатной ставки в БК Melbet производится после первого пополнения счета, сумму бонуса можно использовать только в полном объеме, разделить фрибет не получится.

Больше информации о фрибетах букмекерской конторы Melbet мы собрали по ссылке.

Партнерская программа

Партнерская программа легальной букмекерской конторы Melbet позволяет получать прибыль от сотрудничества с букмекером даже без риска собственными средствами. Среди преимуществ партнерки Melbet выделим доступность нескольких продуктов, качественный сервис и высокую конверсию.

Подробные условия сотрудничества с Melbet в рамках партнерской программы мы вынесли в отдельную статью.

Плюсы букмекерской конторы Мел Бет

Актуальный Melbet обзор позволяет выделить следующие преимущества БК над конкурентами:

- Мел бет букмекерская контора действует на абсолютно легальных основаниях;

- контора Melbet предлагает ставки на спорт по высоким котировкам с низкой маржой;

- мобильная версия букмекерской конторы – одна из лучших;

- отзывы о Мелбет хвалят официальную онлайн-страницу БК.

Основные характеристики БК Малбет

| 💼 Название | Мелбет (Melbet) |

| 👉🏻 Год основания | 2012 |

| 🎟️ Лицензия | №25 ФНС РФ |

| 💵 Минимальный депозит | 100 Руб |

| 💰 Бонус | до 25 000 |

| 🎖Приложение | Android |

Вопросы и Ответы

Как осуществить вход в Мелбет?

Чтобы авторизоваться на сайте этой БК, нужно нажать на кнопку «Войти» в правом верхнем углу и указать учетные данные: пароль, а также имейл или ID. О входе в Мелбет подробнее можно узнать на нашем сайте.

Можно ли скачать официальный сайт Мелбет на телефон?

Да, можно. Приложения Мелбет для ОС iOS и Android можно скачать прямо с официального сайта. Больше информации можно узнать по этой ссылке.

Melbet — что это?

Мелбет — это легальный российский букмекер с официальной лицензией ФНС РФ.

Что такое тото в Мелбет?

Тотализатор — это разновидность ставок, которая подразумевает формирование купона из нескольких событий. Причем события, которые попадают в купон, определяет букмекер. Игроку необходимо предугадать исходы этих событий.

Как зарегистрироваться в Мелбет?

Для создания аккаунта в Мелбет нужно нажать на кнопку «Регистрация» и заполнить форму с контактными и личными данными. Подробнее о регистрации в Melbet можно узнать здесь.

Есть ли фрибет в Мелбет ру?

Фрибет — это бесплатная ставка определенного номинала. Такая ставка доступна как новым клиентам Melbet, так и активным лояльным игрокам. Об условиях ее начисления можно узнать тут.

Какая минимальная и максимальная ставка?

Минимальная ставка в букмекерской конторе Мелбет установлена на уровне 100 рублей для любого типа пари, будь то ординар, экспресс или система. Максимум определяется отдельно для каждого спортивного события.

Нужно ли платить налог на выигрыш и сколько?

Да, как и игроки других легальных контор, клиенты легальной БК Мелбет должны выплачивать налог на выигрыш. Сейчас он составляет 13% от суммы чистой прибыли, то есть разницы между депозитом и выводом.

Как удалить аккаунт в Мелбете?

По вопросам удаления учетной записи лучше обращаться напрямую в службу технической поддержки БК Melbet.

Как поменять номер телефона в личном кабинете?

Для смены привязанного номера мобильного перейдите в личный кабинет и выберите вкладку «Личный данные». Для смены телефона необходимо дождаться смс-сообщения с кодом, которое приходит на действующий номер.

Можно ли установить Мелбет на Планшет?

Да, для смартфонов и планшетов разработаны специальные приложения. Android-программу можно скачать прямо с сайта букмекерской конторы, а iOS-клиент доступен в маркете App Store.

Где прочитать правила БК Мелбет

Соответствующий раздел есть на официальном сайте букмекерской конторы Melbet – внизу главной странице в блоке «Информация».

Как использовать бонусный счет?

Средства с бонусного счета Melbet переводятся на основной по мере отыгрыша. Как только вы выполните все условия бонусной программы, соответствующая сумма будет зачислена на реальный баланс.

Мелбет365 – легальная контора или нет?

Да, БК Мэлбэт абсолютно легальный букмекер. В сети работает одноименная компания, но зарегистрированная в офшоре. Рекомендуем открывать счет в легальной конторе.

Какие отзывы у игроков Melbet о выводе средств?

Пользователи в целом положительно характеризуют работу букмекера Molbet по обработке заявок на вывод денег. Отзывы Мелбет рассказывают о том, что задержки выплат случаются крайне редко.

Мелбет или 1хбет – одно и то же? Что лучше?

Компании разные. Каждая отличается собственными плюсами, например у Мелбэт выше котировки, а у 1хбет разнообразнее система бонусов.

Как использовать бонусы на ставки?

Бонусы букмекер Mal bet выдает игрокам в виде фрибетов. Необходимо выбрать исход спортивного события и в купоне установить галочку в графе «Использовать фрибет».

Какая максимальная сумма вывода?

Минимальная сумма вывода, установленная правилами букмекерской конторы Милбет, составляет сто рублей.

Где найти правила отыгрыша бонуса в Мел бет?

В программе каждого бонуса Мел Бет подробно указывается порядок отыгрыша бонусных средств.